2017医疗健康行业投融资分析报告

2018/2/28 基业昶青管理评论

来源: 火石创造

2011年-2016年,互联网医疗已经走过了新兴行业的几个重要成长节点,既有2011年春雨医生刚刚推出移动问诊服务时的颠覆性创新,也有2014年资本热潮时候的行业大爆发,还有2015年-2016年期间因为流量红利结束导致的产业和资本低潮。

我们从医疗产业创新领域入手,通过分析企业的运营数据、投融资数据,创新设立了一套象限模型对这些领域的企业运营状况进行展示,梳理出行业的竞争现状。从投融资数据,分析医疗健康领域初创企业的发展情况。医疗健康领域,可以说是投资增长最快的行业。从2010年至今,医疗健康领域一级市场投资规模,年均增长率高达54.7%,但是在2017年发生了变化。

1

整体分析

2017年医疗健康融资热度稍减,投资事件达230起,相对2016年351起减少121起。2017年上半年投资事件达82起,月均14起,下半年投资事件达148起,月均25起,月均比上半年多11起,表明机构在下半年的投资速度明显加快,小编推断源于17年上半年项目的积累,在下半年刚好走完投资流程,所以17年下半年投资事件披露比较多。另外11月份和12月份投资事件分别达32、36起,数量远远高于月均。

投资事件多发生在北上广江浙地区,其中北京占比31%,上海占比20%,广东占比12%,江苏占比11%,浙江占比10%,合计84%,从地域分布来看也可以理解为何众多机构扎堆北上广江浙。

从投资金额来看,2017年整体投资规模较大,亿元以上的投资有81起,占总体的35%,千万级以上的投资有109起,占总体的47%,千万以下的投资有16起,占比7%,未透露金额的有24起,占比11%。

2017年医疗健康的投资集中在天使轮、泛A轮和泛B轮, A轮之前的投资事件达59起,占比25%,A轮及之后的投资事件达169起,占比74%,表明医疗健康行业的投资主要还是集中在产品和市场初具规模的企业上面。

2

投资金额分析

2017年医疗健康行业天使轮百万级的有10起,千万级的有12起,占比43%,其中健康管理平台记健康获得6000万人民币天使轮融资,心血管领域的专业医生集团获得1亿人民币天使轮融资,可见天使轮的投资金额在不断增加。

泛A轮百万级的有2起,千万级的70起,亿元及以上的15起,泛A轮投资金额以千万级为主,占比72%。其中联影医疗获得33.33亿人民币A轮融资,毫无悬念的占据A轮融资金额榜首。

泛B轮千万级的有17起,亿元及以上的40起,泛B轮投资金额以亿元及以上为主,占比68%,其中明码科技在2017年5月获得7500万美元B轮融资,2017年9月又获得2.4亿美元B+轮融资,一年内完成3.15亿美元融资,受到资本的青睐可见一斑。

3

投资领域分析

2017年细分领域中,生物技术、移动医疗、器械耗材、专科服务、人工智能、医疗信息化、基因检测、健康管理为投资的主要领域。生物技术领域投资项目最多,达37起,占比16%,第二梯队为移动医疗、器械耗材,分别达28起、26起,占比12%左右,第三梯队为专科服务、人工智能、医疗信息化、基因检测、健康管理,分别达22起、20起、18起、18起、15起,占比9%左右。

生物技术领域中,获得融资的项目多为生物药、创新药等,可见新药投资热度不减;移动医疗领域中,基本多为平台类项目,在线问诊依然获得较多融资,如Ibaby、育儿问一问、好大夫在线等;器械耗材和生物技术一样,同样是投资热点,IVD、微创和植入项目获得融资较多;专科服务领域,儿科、口腔占比较大,口腔占比大可能源于口腔易于标准化,而儿科可能源于二胎政策的开放和付费意愿程度高;人工智能领域中,项目多集中在影像诊断类;医疗信息化领域主要为SaaS系统和垂直搜索平台;基因检测依然是投资热点,主要集中在肿瘤早期筛查;健康管理领域,主要为诊后慢病管理平台。另外值得注意的是,医疗共享领域中也出现的新的玩家大白理疗,其运营模式和共享篮球类似,为扫码租用,按时付费。

生物技术以A轮和B轮为主,除未透露项目,其他项目均在千万级以上,并且亿元及以上占比54%,可见投资金额都比较大。

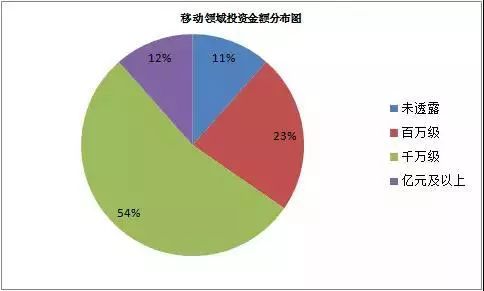

移动医疗以天使轮和泛A轮为主,项目融资金额多为千万级以上,占66%,其中最大投资事件为好大夫,获得2亿美元D轮融资。

器械耗材以A轮和B轮为主,除未透露项目外,其中一个项目融资额为百万级,其他均为千万级以上融资。

专科服务也以A轮和B轮为主,除未透露项目外,其中1个项目融资额为百万级,其他均为千万级以上融资

人工智能领域也以A轮和B轮为主,除未透露项目外,其中2个项目融资额为百万级,其他均为千万级以上融资。

4

投资方分析

大多数投资机构每年投资的项目在3个左右(不包括未披露的),其中君联资本投资项目达7个,红杉资本投资项目达8个。

5

被投企业分析

2017年共有9家企业在一年内完成2轮融资,且多数金额上亿,其中人工智能企业占了5个,占比55%。

以上融资金额都已换算成人民币,前十大融资事件中,安翰医疗、再鼎医药、歌礼药业并列为第十名,融资金额都为1亿美元,排名第一的联影医疗,融资金额为33.33亿人民币。

技术驱动领域较消费驱动领域更受欢迎

在细分领域的投资热度分布上,有一定技术壁垒的细分领域,如医疗器械、生物技术的投资热度比较高;而服务模式创新的领域,如母婴孕产、寻医问诊的投资热度在降低。以寻医问诊为例,2016年融资事件达46起。而到2017年11月30日,一共仅发生7起投资事件。

服务创新领域,相比于技术领域的行业成熟度高,企业之间产品同质化现象较为严重且门槛低,产品复制能力强。它们可以通过资金注入,快速生长,一旦产生了行业巨头,同质化的产品与服务会让其他规模较小的参与者难以生存。通过前两年的发展,消费驱动的服务领域可能已经形成了一定的垄断。如果这些领域的新公司无法突破,资本市场的降温可能还会继续下去。

生物技术、医疗器械领域交易次数最多

在15个投资细分领域中,生物领域、医疗器械领域交易次数最多,它们占总融资事件的30%以上。而基层医疗、医药领域最受追捧,上升最快;医疗信息化领域,投资热度下降最快。

投资均额上升明显,投资集中度增加

虽然今年国内的医疗健康领域,投资事件数量与投资总额都出现了下降,但投资均额的增加趋势却没有改变。

相比于2015年,今年的单笔投资均额接近9381万,是2015年的两倍多。投资均额的上升意味着行业整体成熟度的提高。资本市场的投资方式已经从之前的广撒网,变成了现在的集中资源,投资优势项目。

另一方面,巨额投资的频繁涌现,也是今年医疗健康领域资本市场的特点。

2017年TOP10(最后两家并列第十位)投资

版权申明:内容来源网络,版权归原创者所有。除非无法确认,我们都会标明作者及出处,如有侵权烦请告知我们,我们会立即删除并表示歉意。谢谢!

基业昶青管理评论

ID:insightgroup

医药&医疗是基业昶青最具优势的行业咨询领域,国内前五大医药公司中的三家都是我们的客户。我们的优势在于不仅向客户提供创新、务实的建议,关注可操作、可衡量的结果,同时更注重实施的全程支持。

http://weixin.100md.com

返回 基业昶青管理评论 返回首页 返回百拇医药